「中国で日本のスギ・ヒノキ・カラマツが構造材として使えるようになる。」との記事を読む。「『木造軸組工法』も認められた。」とも。

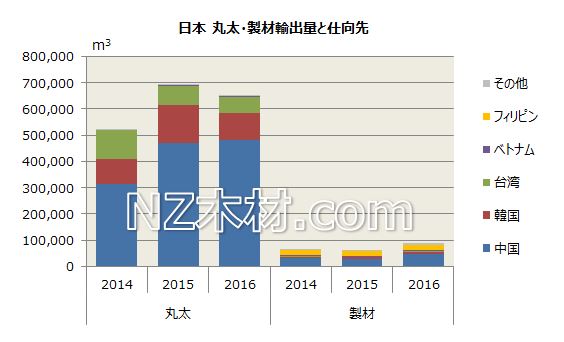

先ずはおさらい、貿易データを見てみた。日本から中国への丸太・製材の輸出量は、2016年実績で丸太が48.0万㎥、製材が4.6万㎥。ともに、輸出相手国として首位。割合で見るとそれぞれ74%および52%と、日本の木材輸出業にとってその存在は大きい。 では中国サイドから見て、丸太・製材輸入における供給国1~5位までと日本のシェアは。2016年データで針葉樹に限って見ると、丸太では上位5ヵ国で総量の93%を占め、日本のシェアは第7位で1.5%(ニュージーランドは1位で35%)。製材も似たイメージで、やはり上位5ヵ国までで93%を占有し、日本のシェアは第11位でわずか0.2%(ニュージーランドは7位で1.4%)。つまり、市場には既に大量のニュージーランド材やロシア材が幅を利かし、構造材・輸入住宅の分野では、20年以上販促を続ける北米材が強く、最近では北欧材も見られる。現状では、日本材のシェアは氷山の一角だ。

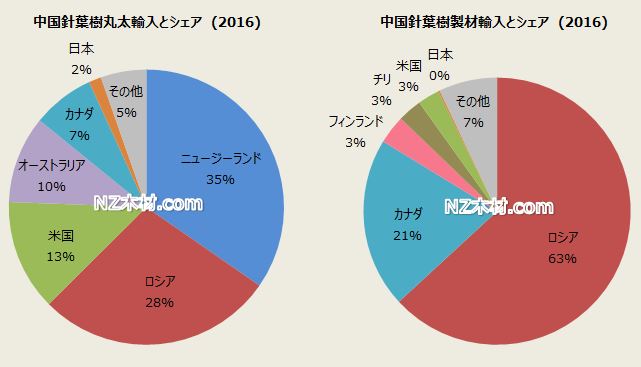

では中国サイドから見て、丸太・製材輸入における供給国1~5位までと日本のシェアは。2016年データで針葉樹に限って見ると、丸太では上位5ヵ国で総量の93%を占め、日本のシェアは第7位で1.5%(ニュージーランドは1位で35%)。製材も似たイメージで、やはり上位5ヵ国までで93%を占有し、日本のシェアは第11位でわずか0.2%(ニュージーランドは7位で1.4%)。つまり、市場には既に大量のニュージーランド材やロシア材が幅を利かし、構造材・輸入住宅の分野では、20年以上販促を続ける北米材が強く、最近では北欧材も見られる。現状では、日本材のシェアは氷山の一角だ。

以上を踏まえて、ここからは私見散文。

(1) どの分野で何と競合していくのかを明確に。各樹種にはそれぞれの物性・特性があるので、まずはターゲットにする市場・用途が現実的かつ戦略的でなければ。そしてその事業計画で純粋に価格(コスト)競争力はあるのか。競合の市場価格で売った時に、川上まできちんと利益が還元されるコスト構成でなければ、しわ寄せを生み縦の合意形成が得づらく、絵に描いた餅にも。

(2) 丸太を売るのか、一次加工品を売るのか、二次加工品を売るのか、システム・ノウハウを売るのか、それとも住宅を売るのか。立ち居地によって商品は異なるが、例えば下級丸太の輸出が加工品輸出の潜在的市場性を狭めたりせぬよう、各思惑が混在する中で、大本のビジョンに一貫性のある業界戦略が求められる。

(3) 「ブランド化して、付加価値を高めて」論は響きはいいが疑問。基本、木材は原材料であり(中国市場ではなおさらのこと)コモディティ。本質的には「ブランド化しなくても、付加価値を高めなくても」品質・価格(コスト)の両面で競争力のある商品でないと、「ブランド化して、付加価値を高めて」差別化を図るのは難しい。

(4) 北米2×4系の輸入住宅などが20年来働きかけをおこなってきているが、中国住宅市場での木造住宅(または構造材)の割合はいまだ非常に小さい。「『木造軸組工法』も認められた」ということは、日本住宅メーカーの海外展開への道づけだろうが、「中国国内の木造住宅(構造材)市場拡大の可能性」「日本国産材を使ってのコスト競争力」「国際市場で選ばれる理由」や如何に。

(5) ところで中国マーケットは、ニュージーランドにとっても丸太・製材ともに最大輸出先で、ニュージーランドの取り扱い量は丸太が日本の22倍、製材が7倍(2016年比)。ニュージーランドのこの10年の拡大戦略、また標的市場がオーバーラップするラジアータパイン vs スギという観点からも、競合分析として良いケーススタディとなるだろう。携わってみたいものだ。

©NZmokuzai.com all rights reserved. 文・図表・写真の無断転載を禁じます